【はじめに】

死亡保険金を利用して相続税を節税する方法をご存じでしょうか?

代表的な節税方法として聞いたことがある方も多いのではないでしょうか?

しかし、死亡保険金の非課税限度額や受取人の選定については、あまり知られていないかもしれません。今回は、今後この死亡保険金の活用を検討している方はもちろん、すでに死亡保険金を設定している方ついても参考にしてほしい、非課税限度額や受取人の選定について解説させていただきます。

【相続税の課税対象となる死亡保険金および非課税限度額について】

死亡保険金の非課税枠について、具体的な内容を分かりやすく解説します。

被相続人が亡くなった場合に支払われる生命保険金や損害保険金は、その保険料の一部または全部を被相続人が負担した場合、被相続人の財産とみなされて相続税の課税対象となります。

ただし、受取人が相続人である場合、相続人全体が受け取った保険金の合計額のうち、下記の非課税限度額については相続税が課税されません。

非課税限度額は次の式で計算されます。

500万円 × 法定相続人の数 = 非課税限度額

ここでいう法定相続人の数は、相続放棄者がいてもその放棄はなかったものとした場合の相続人の数を算出します。このように、死亡保険金の非課税枠は相続人の数や受け取った保険金の合計額に基づいて決定されます。

【具体的な節税効果】

例えば、財産が預金1億円で推定相続人が子ども2人のケースで比較します。

預金1億円の相続税は770万円になります。

仮に1,000万円分を死亡保険金にしていた場合の相続税は620万円となります。

ただ預金を死亡保険金に変えるだけで150万円を節税できました。効果は歴然です。

今回は法定相続人が2人のケースでしたが、3人、4人と増えることでより節税効果が期待できます。

【死亡保険金の受取人には配偶者以外の相続人がおすすめです】

死亡保険金の受取人を配偶者以外の相続人に設定することで相続税を軽減することできます。

多くの人が配偶者を死亡保険金の受取人として選びますが、配偶者は「配偶者の税額軽減」が適用されるため、配偶者が受け取る相続財産のうち1億6,000万円と法定相続分相当額のいずれか多い金額※までは相続税が発生しません。そのため、節税効果を得るには配偶者以外の相続人を受取人に設定するのが効果的です。

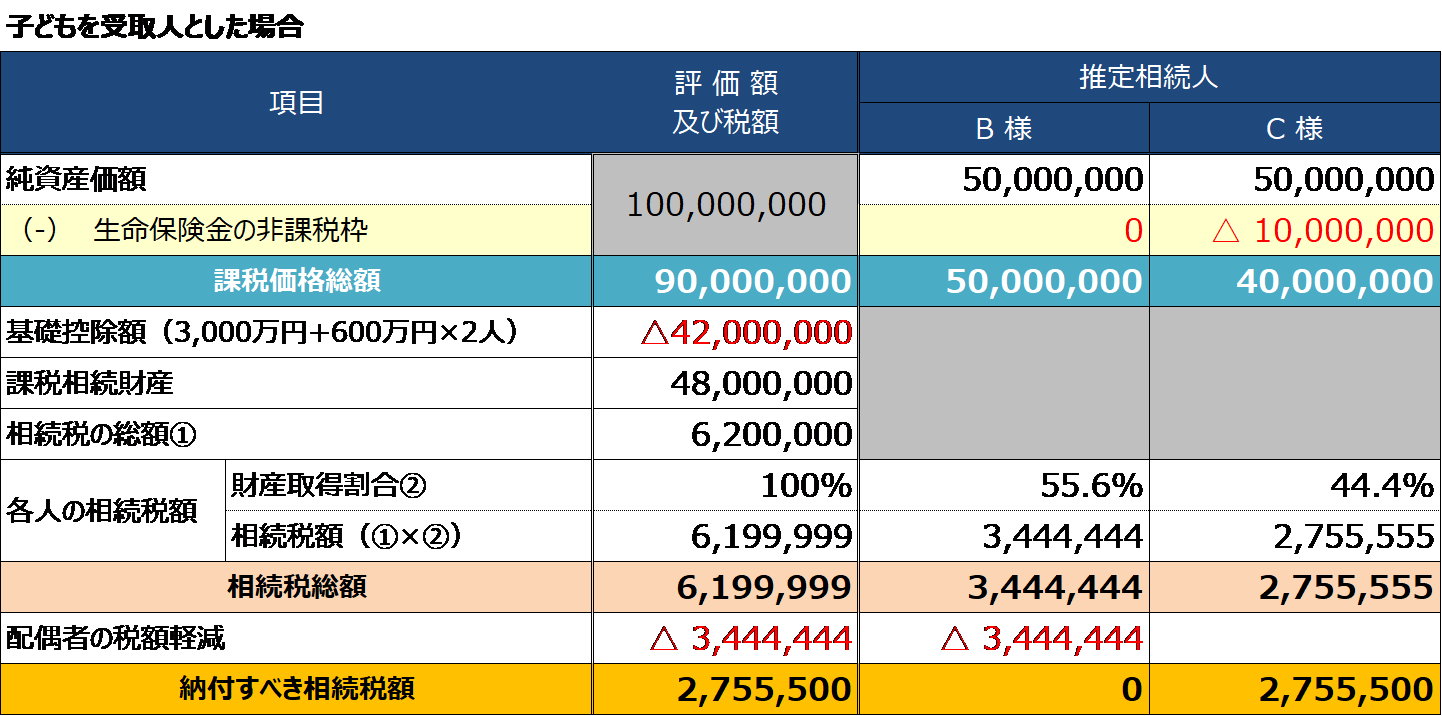

例えば、財産が預金9,000万円と死亡保険金1,000万円、推定相続人は配偶者1人と子ども1人、財産を均等に5,000万円ずつ相続したケースで比較してみましょう。

いかがでしょうか?

配偶者を受取人とした場合には納税額が約344万円であるのに対し、子どもを受取人にした場合には、約275万円となり、69万円の節税となりました。

【死亡保険金の非課税枠を適用できるのは相続人のみ】

あまり多くはありませんが、死亡保険金の受取人を相続人以外にしている場合があります。例えば、兄弟やお孫様を受取人として指定している場合です。

相続人以外の受取人が死亡保険金を受け取った場合、死亡保険金の非課税については適用がありません。そのため、誤って非課税枠を利用できると思い込んで設定した場合、非課税枠の適用外となります。更に相続人以外の方の相続税については2割加算の対象になる可能性があります。したがって死亡保険金の受取人を選ぶ際には慎重に検討し、相続人に設定することをお勧めします。

【養子縁組の活用】

先ほど説明した死亡保険金の非課税限度額は、養子縁組を利用することで、増やすことができます。

養子縁組を行うと、法定相続人の数が増加し、それによって非課税限度額も拡大します。

ただし、実子がいる場合は1人まで、実子がいない場合は最大で2人までしか法定相続人に含めることができないという制限規定があるため注意が必要です。

例えば、実子1人がいる場合で、養子縁組によってさらに法定相続人2人増やした場合は、非課税限度額の計算において実子1人と養子1人の計2人を法定相続人として計算することになります。これは、意図的な相続税の回避を防ぐための規定であり、節税対策として、複数人と養子縁組を行っている方がいますが、法定相続人として計算される人数には制限があるということを覚えておきましょう。

【まとめ】

いかがだったでしょうか?

死亡保険金を活用した相続税対策は、具体的な非課税限度額や受取人の設定が重要となります。下記の検討事項をご確認いただき、しっかりと死亡保険金を活用することですぐに節税効果を受けることができます。

この機会に改めて保険契約の内容について確認してみてはいかがでしょうか?

そして、死亡保険金を使った相続税対策を検討する際の参考にしていただければ幸いです。

検討事項

・死亡保険金の非課税限度額はいくらなのか?

・非課税限度額まで死亡保険金をかけているか?

・死亡保険金の受取人はどなたになっているか?

・養子縁組を活用することができるか?